Блог им. ugfx |Летняя дефляция стартовала: рынок жмёт на ставку, а ЦБ тянет время

- 24 июля 2025, 10:33

- |

Сезонная летняя дефляция началась чуть раньше обычного -0.05% н/н, с начала месяца рост цен 0.76%, с начала года 4.56%, годовая динамика роста цен замедлилась до 9.2% г/г. Весело и задорно дешевеют плодоовощи: картофель, капуста, огурцы, морковь… На этом фоне июльская инфляция уже уверенно обещает быть ниже и двигается в сторону 9% г/г, что говорит о продолжении дезинфляционного тренда.

Итоговые данные по денежной массе больших изменений не принесли, рост М2 составил 0.7% м/м, годовой прирост замедлился до 15% г/г. Правда немного смущает оценка темпа роста М2 за 2 квартал 13.6% (SAAR) по оценке ЦБ, но сама траектория роста денежной массы остается в рамках диапазона 2016-2019 годов. Впервые за долгое время годовой прирост требований к населению обнулился, в последний раз такое было в 2016 году. Но росли требования к организациям (₽14.2 трлн, +14.9% г/г) и подрастают требования к государству, вопросы расходов/дефицита бюджета создают неопределенность.

( Читать дальше )

- комментировать

- 5.2К

- Комментарии ( 2 )

Блог им. ugfx |🗣 Главное из заявлений Эльвиры Набиуллиной на брифинге Финансового конгресса Банка России

- 03 июля 2025, 17:36

- |

Решение по ставке будем принимать на заседании Совета директоров. К этому времени у нас будет больше информации для анализа, будем смотреть на текущие тенденции в экономике, инфляции, инфляционных ожиданиях. Сейчас мы видим замедление инфляции, причем в ее устойчивой компоненте. Причем оно происходит быстрее, чем мы ожидали в предыдущем нашем прогнозе. В июле будем весь наш прогноз обновлять: корректировать, возможно, и прогноз по инфляции, и прогноз по траектории ключевой ставки. Скорее всего, если ничего не произойдет непредвиденного и сохранятся те тенденции, которые сейчас сформировались, с наибольшей вероятностью будем рассматривать снижение ставки и обсуждать шаг этого снижения.

➡ Обладая всей полнотой информации по банкам как орган банковского надзора, совершенно ответственно говорю, что опасения относительно банковского кризиса необоснованны. Банковская система хорошо капитализирована. Запас капитала большой — это 8 триллионов рублей. Мы видим определенное, но очень незначительное увеличение доли проблемных кредитов как в рознице, так и в корпоративе.

( Читать дальше )

Блог им. ugfx |Рынок, похоже, ушел в волну чрезмерного оптимизма по поводу снижения ставок.

- 30 июня 2025, 07:13

- |

Если смотреть свопы на ключевую ставку - ставка по трехмесячном свопу упала до 18.35% - это соответствует двум снижениям ключевой ставки в июле и сентябре ... по 2 п.п. на каждом заседании 25 июля и 12 сентября до 16%. Не факт, что Банк России будет готов форсировать ситуацию в условиях резкого июльского повышения тарифов ЖКХ.

@truecon

Блог им. ugfx |Банк России продолжил паузу и сохранил (https://t.me/centralbank_russia/2563) ставку на уровне 21%.

- 25 апреля 2025, 17:39

- |

«Текущее инфляционное давление, в том числе устойчивое, продолжает снижаться, хотя и остается высоким. Рост внутреннего спроса по-прежнему значительно опережает возможности расширения предложения товаров и услуг. Вместе с тем, по оперативным данным, экономика начала постепенно возвращаться к траектории сбалансированного роста.»

Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели в 2026 году. Это означает продолжительный период проведения жесткой денежно-кредитной политики. Дальнейшие решения по ключевой ставке будут приниматься в зависимости от скорости и устойчивости снижения инфляции и инфляционных ожиданий.

Прогноз по ставке на текущий год пересмотрен с 19-22% до 19.5%-21.5%, что предполагает прогноз ставки до конца года в диапазоне 18.8-21.8% — в целом это скорее техническое сужение диапазона, учитывая, что часть года уже пройдена.

В целом, единственное изменение — это смягчение сигнала.

@truecon

Блог им. ugfx |Банк России опубликовал очередной макроэкономический опрос.

- 13 марта 2025, 10:59

- |

1️⃣Консенсус по инфляции косметически подрос: с 6.8% до 7% на 2025 год и с 4.6% до 4.8% на 2026 год. Если на 2025 год консенсус на нижней границе прогноза ЦБ (7-8%), то в возврат инфляции к 4% в 2026 году аналитики не очень верят.

2️⃣ Консенсус по средней ставке немного снизился с 20.5% до 20.1% на 2025 год и с 15% до 14.3% за 2026 год. В общем-то скорее и здесь косметические изменения.

3️⃣ Самый сильный сдвиг консенсуса по курсу рубля к доллару: со среднего 104.7 до 98.5 в 2025 году, со 108.8 до 104 в 2026 году. В прошлый раз был, наоборот, сильный пересмотр вверх, но некоторые сдвиги в геополитике и укрепление рубля в начале года, очевидно, убрали некоторые риск-премии.

Консенсус по росту экономики, если объективно, выглядит оптимистично и даже немного подрос. Изменения в целом косметические, кроме горок с курсом и роста ожиданий инфляции на 2026 год… ЦБ не очень понравится. Хотя, если рубль покрепче, то по идее инфляция должна быть немного пониже при прочих равных.

( Читать дальше )

Блог им. ugfx |Оставить нельзя повысить

- 16 декабря 2024, 16:44

- |

‼️Инфляция – резкое ускорение, уже в начале декабря выполнен и перевыполнен прогноз на конец года и будет скорее всего в районе ~9.5% — на 1 п.п. выше диапазона прогноза ЦБ (8-8.5%). Средняя за три месяца инфляция 10.7% (SAAR), формально ниже, чем была к октябрьскому заседанию 11.3%, но в декабре еще ускорится. Основное здесь в том, что инфляция в 4 квартале сложится существенно выше, чем ожидал Банк России и обычно в такой ситуации регулятор себя не сдерживал (23-24%), хотя на текущую инфляцию влияние не высоко.

‼️Инфляционные ожидания высокие. Хотя в ноябре скорее был небольшой позитив по ИО насеоегия, но общие инфляционные ожидания остались 13.4%, данные за декабрь выйдут на неделе, учитывая, что «маркеры» (в т.ч. курс) сильно улетали, скорее будет негативный отчет.

( Читать дальше )

Блог им. ugfx |Фактические ставки растут, но далеки от ключевой...

- 06 декабря 2024, 08:49

- |

Банк России опубликовал квартальный обзор банковского сектора, хотя практически все данные, которые в нем есть мы уже видели в ежемесячных отчетах, есть ряд моментов, которые характерны именно квартальному отчету. Самое интересное – это, конечно, стоимость фондирования банков и стоимость привлечения ресурсов:

✔️ Стоимость фондирования выросла с 9.8% до 10.9% — это средняя цена по которой банки привлекают деньги. До начала повышения ставок она была 4.7%, т.е. прибавили 6.2 п.п., хотя ставка ЦБ выросла с 7.5% до 19%, т.е. на 11.5 п.п.

✔️ Доходность размещения выросла в третьем квартале с 14.5% до 15.5%, т.е. на 1 п.п за квартал их которых ~0.5 п.п – это инерция от повышения ставок в 2023 году, а ~0.5 п.п – это отражение повышения ставки до 19% в июне-сентябре. Со второго квартала средняя стоимость кредитных ресурсов выросла 9.5% до 15.5%, т.е. на 6 п.п.

( Читать дальше )

Блог им. ugfx |Кредит населению завершает цикл бурного роста

- 06 ноября 2024, 15:16

- |

Данные Frank RG по выдачам кредитов населения в октябре зафиксировали дальнейшее охлаждение кредитования – выдачи составили ₽870.5 млрд (-19.6% м/м и -43.3% г/г), за последнюю неделю выдачи все же немного ожили после провала в первой половине месяца.

✔️Выдачи ипотеки остались более-менее стабильными четвертый месяц подряд и составили ₽360 млрд (-1.7% м/м и -53.5% г/г) в основном за счет субсидируемой ипотеки, которой по данным ДОМРФ выдали на ₽205 млрд. Но банки повысили ставки и ужесточили условия в конце октября-начале ноября и повысили ставки до 25-26%, что скажется на кредите негативно в конце года. Около 3 трлн ипотечного спроса в год с рынка уходит.

✔️Выдачи кредита наличными провалились до ₽309 млрд (-28.2% м/м и -42.5% г/г), учитывая, что в среднем погашения данного типа кредитов около ₽0.5 трлн в месяц, октябрь –второй подряд месяц сокращения портфеля кредитов наличными, причем сжатие портфеля ускоряется.

✔️Выдачи автокредитов оьвалились до ₽167.7 млрд (-32.4% м/м и +0.4% г/г) – бум автокредитования на ожиданиях повышения утильсбора похоже завершился, хотя портфель кредитов продолжает расти, хотя и значительно более скромными темпами.

( Читать дальше )

Блог им. ugfx |Ставка 21% сейчас больше нравится как вариант решения.

- 24 октября 2024, 14:36

- |

Ну давайте по пунктам (вынес из комментариев):

1. Инфляция складывается значительно выше июльского прогноза

Ключевой вопрос насколько выше? Ответ есть в тексте она будет около 8% на конец года, что на ~1.25 п.п. выше середины июльского прогноза (6.5-7%), в июле ставка была 18%, поэтому 19-20% вполне отражает это изменение.

2. Кредитование не замедлилось, а его темпы также выходят за рамки прогноза ЦБ

Кредитование населения с июля замедлилось — это медицинский факт, причем достаточно существенно, в октябре мы уже видим практически остановку роста кредитного портфеля по населению - повышать не нужно.

Корпоративное кредитование продолжало агрессивно расти (хотя можно было бы учесть сезонность и увидеть, что уже не так активно). Но важнее другое — оно идет все по плавающим ставками, а спреды к КС выросли на 1-2 п.п. за период с последнего заседания, что равнозначно повышению ставок по новым кредитам и ужесточению ДКУ. Повышение ставки на 2 п.п. будет равноценно повышению ставок на 3-4 п.п. относительно сентября по новым кредитам компаниям — это избыточное ужесточение ДКУ, потому ставка 19-20 вполне релевантна имеющейся динамике.

( Читать дальше )

Блог им. ugfx |Кредитный импульс остыл ... у населения

- 11 октября 2024, 13:48

- |

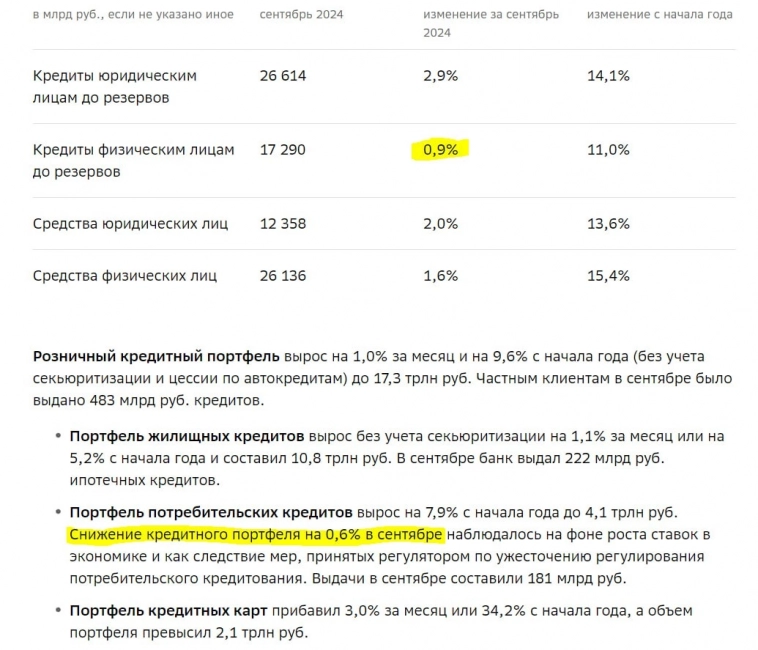

Отчетность Сбера за сентябрь в общем-то подтверждает то, что кредитование населения в сентябре сильно притормозило. Портфель потребительских кредитов сократился в Сбере на 0.6% м/м, в целом по системе видимо на 0.5-1%. Ипотека замедлилась уже три месяца как, небольшой всплеск автокредита перед введением утильсбора временная история.

❗️Такая динамика означает, что прирост кредита населению сокращается с текущих ₽6-7 трлн в год до ~₽3 трлн в год, что равнозначно сокращению импульса на ~1.5...2% ВВП.

Депозитная активность же остается высокой и пока никуда не снижается (~₽10 трлн в год), зарплатный импульс уж точно не ускоряется, а скорее начинает замедляться ...

P.S. Но большинство компаний все еще верит, что их номинальная выручка будет расти также, как в последний год ...

@truecon

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс